Trois produits d’investissement pour anticiper sa retraite

2 min. de lecture

Trois produits d’investissement pour anticiper sa retraite

A une époque où les Français font de moins en moins confiance au gouvernement concernant leur retraite, nombre d’entre eux ressentent la nécessité d’assurer eux-mêmes leurs revenus, ou tout du moins, de préparer cette période de leur vie d’un point de vue financier.

Retrouvez ici 3 produits d’investissement pour préparer votre départ à la retraite, notamment en investissant sur des supports qui délivrent des compléments de revenus : L’investissement en Assurance-vie, le PER, l’investissement en SCPI.

L’investissement en assurance-vie

Placement préféré des Français, le contrat d’assurance-vie trouve parfaitement sa place dans une stratégie de préparation à la retraite. L’assurance-vie est un produit de capitalisation à long-terme qui dynamise l’épargne au travers de placements financiers. Elle permet de profiter de la performance des marchés financiers tout en déléguant la gestion des investissements à des fonds spécialisés.

Le placement en assurance-vie est une alternative à l’épargne sur livrets bancaires (livret A, LDD, etc …) qui propose des taux de rendement nettement supérieurs sous condition de prendre une proportion de risque donnée (profil de risque à établir avec votre gestionnaire de patrimoine).

Contrairement aux idées reçues, “assurance-vie” ne rime pas avec “fonds euros''. Par ailleurs, les fonds ne sont pas bloqués et restent liquides tout au long de la durée de vie du contrat. Un autre avantage présenté par l’assurance-vie est son enveloppe fiscale qui permet :

-

une non-taxation des plus-values d’année en année,

-

des avantages fiscaux à partir de 8 ans,

-

une fiscalité avantageuse concernant les successions du capital entre souscripteur et bénéficiaires.

Le capital cumulé sur le contrat d’assurance-vie peut être versé à la retraite de manière régulière (sous forme de rente) par compléments de revenus, ou de manière ponctuelle pour financer vos projets.

Le PER

Le PER est un produit d’investissement comparable à l’assurance-vie du fait qu’il propose les mêmes supports d’investissement. La grande différence de ces deux placements concerne leur liquidité. L’assurance-vie reste liquide tout au long de sa durée de vie alors que le PER bloque les fonds investis jusqu’à la retraite (ou en cas de situations particulières prévues par les contrats).

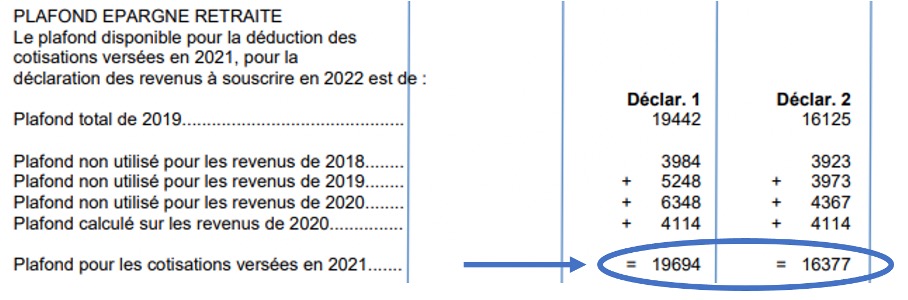

Le PER présente cependant des avantages fiscaux différents de ceux de l’assurance-vie. Tous les versements destinés au PER peuvent être déduits de votre revenu fiscal et fiscalisés uniquement au rachat.

Dans les deux cas, ces supports d’investissements permettent le cumul d’un capital pouvant être débloqué à la retraite en rachat complet pour financer un de vos projets ou de manière partielle et récurrente pour constituer au souscripteur des compléments de revenus.

La SCPI

Le placement en “pierre-papier” peut également s’inscrire dans votre stratégie patrimoniale de préparation à la retraite. L’investissement en SCPI permet, comme dans le cas d’un placement immobilier classique, de percevoir des loyers issus de vos investissements. Les investisseurs en Sociétés Civiles de Placement Immobilier peuvent ainsi jouir de loyers réguliers perçus. De plus, ils bénéficient d’une revalorisation de leurs parts dans le temps qu’ils peuvent revendre afin de financer un projet. Étant un investissement en pierre-papier, la SCPI n’exige aucune gestion à ses investisseurs.

L’investissement en SCPI propose en somme :

-

des compléments de revenus sans aucune gestion,

-

un sous-jacent relativement stable qu’est l’immobilier,

-

une revalorisation de ses parts,

-

une fiscalité adaptée selon les investisseurs (demander conseil auprès de votre consultant en gestion privée).